Blog da Ingrácio Advocacia

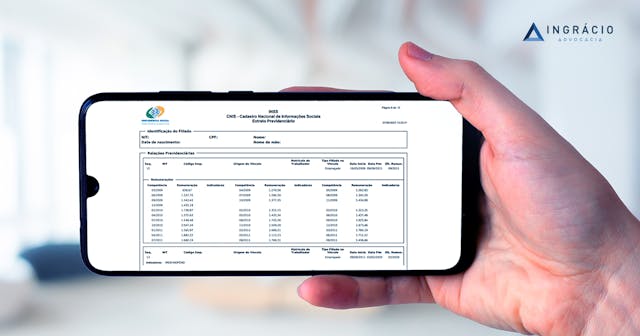

Meu INSS

Confira conteúdos sobre portal do Meu INSS, escritos por advogados da Ingrácio Advocacia.AposentadoriasBenefícios do INSSBenefícios Por IncapacidadeAdvogado previdenciárioRevisão de benefícios

Em alta na Tag Meu INSS

Em alta na Tag Meu INSS

Todos os posts na tagMeu INSS

Todos os posts na tagMeu INSS

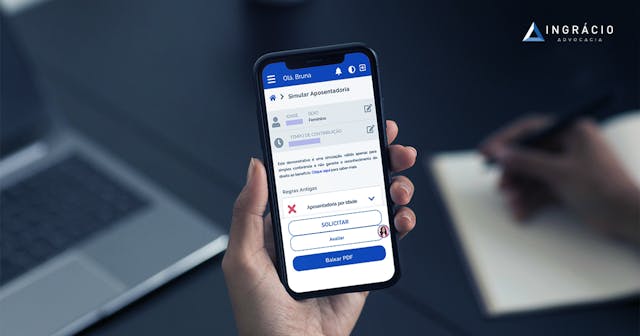

Plano de Aposentadoria

- Receba um plano completo para se aposentar da melhor forma possível.

- Descubra quando e com quanto você vai se aposentar.

- Análise minuciosa envolvendo horas de estudo.

- Orientação de como dar entrada/regularizar sua aposentadoria.