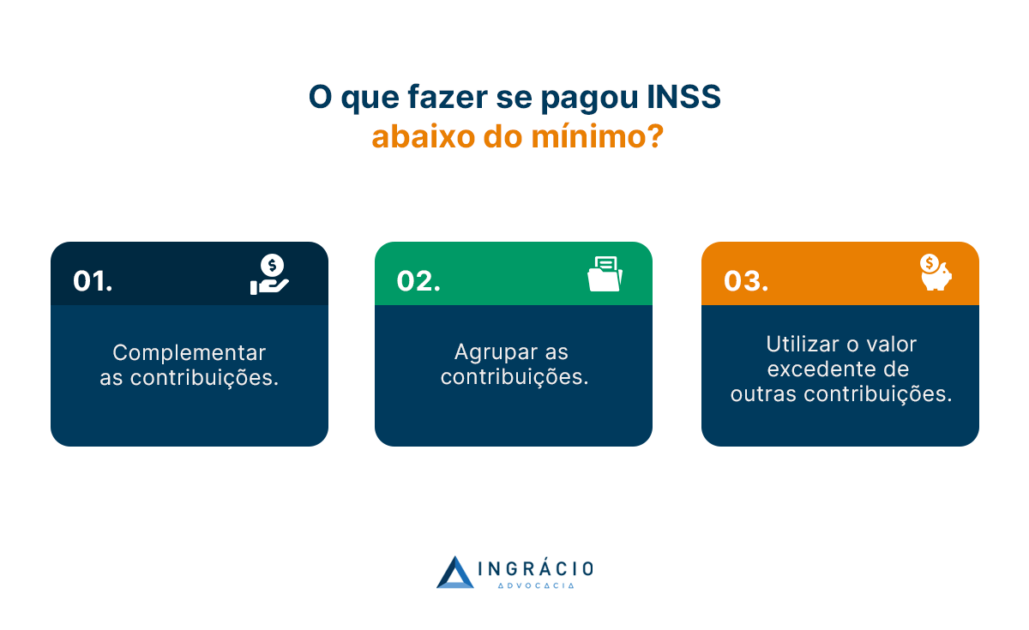

Complementar contribuições, agrupar contribuições e utilizar o valor excedente de outras contribuições.

Essas são pelo menos três alternativas para o segurado que tem alguma contribuição do INSS abaixo do mínimo.

Caso você não saiba, a previdência social brasileira funciona com base em um caráter contributivo.

Quem deseja usufruir de um benefício do INSS no presente ou no futuro precisa contribuir para garantir seus direitos.

No entanto, existem situações em que os segurados têm contribuições inferiores ao salário mínimo.

E acontece que esses valores não são contabilizados nem para tempo de contribuição, muito menos para carência.

Portanto, se você deseja evitar complicações, confira a leitura deste conteúdo.

Nos tópicos a seguir, entenda o que fazer se você fez alguma contribuição ao INSS abaixo do mínimo:

Como funciona a contribuição previdenciária?

A contribuição previdenciária funciona em caráter contributivo, dentro de um sistema solidário, com a finalidade de garantir que todos os contribuintes do INSS tenham condições de se manter financeiramente.

Pessoas com idade avançada, sem mais disposição para trabalhar, têm a opção de solicitar suas aposentadorias quando cumprem os requisitos exigidos.

Os trabalhadores da iniciativa privada, por exemplo, são segurados obrigatórios do INSS.

Neste contexto, se um empregado CLT adoecer, sofrer qualquer acidente e ficar incapacitado para o trabalho, ele pode solicitar um benefício por incapacidade, justamente por contribuir para a previdência.

Já no caso de uma contribuinte do INSS engravidar, adotar, abortar espontaneamente (aborto não criminoso), ou ter um natimorto (feto que não sobrevive ao nascimento e morre no útero), essa mulher pode pedir o salário-maternidade pelo tempo que tem direito.

Ou seja, são diversos benefícios que as seguradas e os segurados contribuintes do INSS têm direito quando fazem os devidos pagamentos para a previdência social.

Como os trabalhadores contribuem para o INSS?

Os trabalhadores contribuem para o INSS conforme a categoria de segurados em que estão inseridos. Existem duas categorias de segurados no INSS:

- segurados obrigatórios;

- segurados facultativos.

Segurados obrigatórios

Os segurados obrigatórios são aqueles que, por conta do exercício da atividade econômica que exercem, são obrigados a pagar uma contribuição previdenciária mensal.

Ou seja, se você é um dos exemplos descritos abaixo, deve pagar o INSS:

- empregado CLT;

- empregado doméstico;

- trabalhador avulso;

- contribuinte individual, incluindo o MEI (Microempreendedor Individual);

- trabalhador rural, incluindo os segurados especiais (rurais).

Trabalhadores empregados, domésticos e avulsos

A responsabilidade de fazer o recolhimento das contribuições dos empregados CLT e dos empregados domésticos é dos empregadores, e não dos empregados.

Melhor dizendo, esses segurados não têm que se preocupar com suas contribuições. São seus empregadores que têm a responsabilidade de recolher e pagar o INSS.

Já no caso dos trabalhadores avulsos, a responsabilidade de recolher e pagar o INSS é do órgão gestor de mão de obra, e não do trabalhador.

A única questão é que se você é um empregado CLT, doméstico ou trabalhador avulso, é necessário ficar atento.

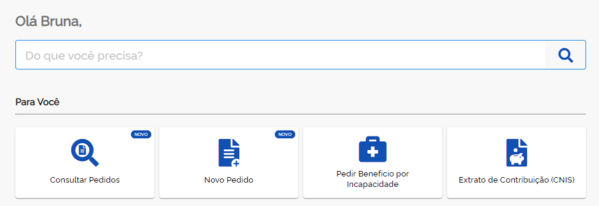

Acesse regularmente o site ou aplicativo Meu INSS e consulte o seu extrato CNIS (Cadastro Nacional de Informações Sociais).

Se o seu empregador não estiver fazendo os devidos repasses ao INSS, verifique com o setor de RH (Recursos Humanos) da empresa onde você trabalha.

Pode estar havendo erro no seu NIT (Número de Identificação do Trabalhador) ou em algum outro dado importante.

Se o empregador não resolver o problema, converse com o seu advogado de confiança, especialista em direito previdenciário, e peça ajuda para reverter essa situação.

Quanto pagar de INSS?

A alíquota de contribuição que define quanto pagar de INSS depende do valor que você recebe por mês. Para você ter ideia, as alíquotas são progressivas.

Entenda! Quanto menos você recebe, menos você contribui, e vice-versa.

Veja como está a tabela de contribuição progressiva dos segurados do INSS em 2024:

| Faixa de salário (2024) | Alíquota aplicada | Alíquota efetiva |

| Até 1 salário mínimo (R$ 1.412,00 em 2024) | 7,5% | 7,5% |

| De R$ 1.412,01 a R$ 2.666,68 | 9% | 7,5% a 8,25% |

| De R$ 2.666,69 a R$ 4.000,03 | 12% | 8,25% a 9,5% |

| De R$ 4.000,04 a R$ 7.786,02 | 14% | 9,5% a 11,69% |

Na contribuição progressiva, o seu salário deve ser aplicado a cada alíquota das faixas de salários.

Por exemplo, imagine que você é empregado CLT e recebe R$ 1.700,00 por mês. Diante dessas informações, você deve pagar:

- 7,5% de R$ 1.412,00 (seu salário ultrapassou a primeira faixa):

- = R$ 105,90 de contribuição.

- 9% de R$ 288,00 (valor que sobrou do seu salário após passar a primeira faixa: R$ 1.700,00 – R$ 1.412,00):

- = R$ 25,92 de contribuição.

- você contribui R$ 131,82 por mês:

- R$ 105,90 + R$ 25,92 = R$ 131,82.

Contribuintes individuais e MEIs

Em regra, a responsabilidade de recolher e pagar o INSS recai sobre os próprios contribuintes individuais e MEIs, uma vez que eles não possuem empregador.

Isso é realizado por meio de GPS (Guia da Previdência Social).

A alíquota de contribuição dos contribuintes individuais é de 20% sobre um valor que varia entre:

- o salário mínimo (R$ 1.412,00, em 2024); e

- o Teto do INSS (R$ 7.786,02, em 2024).

Além disso, existe a opção de contribuir com 11% sobre o valor do salário mínimo.

Entretanto, nesse caso, o contribuinte individual terá direito a um benefício simplificado, que garante acesso apenas aos benefícios não programáveis e à aposentadoria por idade.

Há exceção! Se você é um contribuinte individual que presta serviços a uma pessoa jurídica, a responsabilidade de recolher e pagar o INSS não recairá sobre você, mas sim sobre a pessoa jurídica.

A empresa (pessoa jurídica) que contratou seus serviços irá deduzir 11% de sua remuneração e repassá-la ao INSS.

No caso dos microempreendedores individuais, eles estão sujeitos a uma alíquota de contribuição simplificada, que corresponde a 5% sobre o valor do salário mínimo (R$ 76,60).

Lembre-se! Se você é MEI, e não quer ficar limitado à regra da aposentadoria por idade para garantir uma aposentadoria mais vantajosa no futuro, existe a possibilidade de complementar sua alíquota para atingir 20%.

É importante ressaltar que cada tipo de alíquota de recolhimento possui um código específico. Portanto, ao preencher sua GPS, preste atenção para inserir o código correto.

Rurais e segurados especiais

O empregado rural (CLT) contribui com alíquotas progressivas, assim como acontece com os empregados urbanos (CLT).

Já na hipótese de ser um segurado especial (rural), a contribuição do trabalhador é feita a partir de descontos no valor da receita bruta da sua produção rural.

Atualmente, a porcentagem desse desconto é de 1,3%.

Segurados facultativos

Diferentemente dos segurados obrigatórios, os segurados facultativos podem escolher pagar o INSS caso queiram usufruir de algum benefício da previdência social.

Isso significa que, mesmo que você não exerça uma atividade remunerada, pode decidir pagar o INSS por livre e espontânea vontade. Geralmente, os segurados facultativos são:

- estudantes;

- bolsistas;

- desempregados;

- donas de casa.

No caso dos segurados facultativos, as alíquotas de contribuição são as mesmas alíquotas aplicadas aos contribuintes individuais.

Ou seja, de 20% sobre o valor que varia entre o salário mínimo e o teto do INSS, com a possibilidade de recolher apenas 11% sobre o salário mínimo.

Em situações específicas, é possível contribuir com a alíquota de 5% sobre o valor do mínimo. Para isso, o segurado facultativo deve se enquadrar no conceito de baixa renda.

Atenção! Como os facultativos também utilizam as Guias da Previdência Social, é fundamental tomar cuidado para preencher a GPS com o código de contribuição correto.

Além disso, é importante não ter recolhimentos na condição de segurado obrigatório no mesmo período, pois o recolhimento como facultativo pode ser desconsiderado.

Qual o valor mais baixo e mais alto para pagar INSS?

O valor mais baixo para pagar o INSS é o salário mínimo (R$ 1.412,00 em 2024), enquanto o valor mais alto é o Teto do INSS (R$ 7.786,02 em 2024).

Por exemplo, um segurado facultativo pode optar contribuir com 20% sobre o valor máximo, o que significa recolher e pagar o INSS na quantia de R$ 1.557,20 por mês.

Já no caso de você ser empregado CLT, o valor da sua contribuição será calculado com base na sua remuneração mensal.

Suponha que você seja um empregado CLT que recebe R$ 8.000,00 por mês.

Nesse caso, sua contribuição incidirá sobre o Teto do INSS, que é o valor máximo que alguém pode receber como benefício.

Atenção! O limite de contribuição não pode ultrapassar o valor do Teto do INSS.

Além disso, é crucial reforçar que o Teto também serve como um indicador do valor máximo de benefício que você pode receber mensalmente.

Em outras palavras, o valor mensal da sua aposentadoria não pode exceder R$ 7.786,02 em 2024, nem ser inferior a R$ 1.412,00, salvo raríssimas exceções.

O que significa contribuição abaixo do valor mínimo no INSS?

Contribuição abaixo do valor mínimo significa que o segurado pagou o INSS com base em um valor inferior ao salário mínimo nacional, ou seja, abaixo de R$ 1.412,00.

Você pode verificar se houve contribuição abaixo do mínimo através do seu extrato CNIS.

Para ter acesso ao seu extrato, basta acessar o site ou aplicativo Meu INSS e ir na opção “extrato de contribuição (CNIS)”:

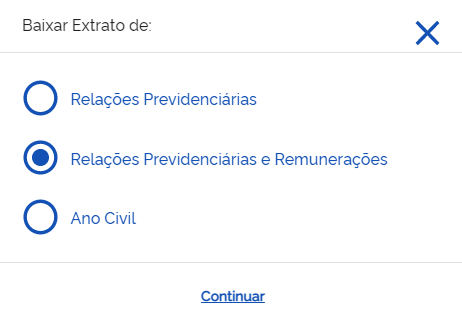

Selecione a opção “Relações Previdenciárias e Remunerações” para ter acesso ao extrato completo:

Verifique no seu CNIS, na coluna “remuneração”, se houve contribuição abaixo do salário mínimo vigente.

No exemplo abaixo, note que a contribuição de abril de 2023 foi abaixo do salário mínimo de 2023 (R$ 1.320,00):

Se você possui contribuições abaixo do mínimo, ou conhece alguém que já fez a mesma coisa, tome cuidado. O INSS pode acabar invalidando suas contribuições, por você não ter respeitado o valor mínimo de recolhimento.

Seria injusto contribuir a vida toda com um valor inferior ao salário mínimo, que é a base do INSS, e depois receber uma aposentadoria no valor do salário mínimo ou até maior.

Por isso, essas suas contribuições podem ser invalidadas pelo INSS.

Para os empregados CLT, domésticos e trabalhadores avulsos, até era possível contribuir abaixo do mínimo e receber uma aposentadoria no valor do salário mínimo.

No entanto, essa possibilidade foi eliminada com a Reforma da Previdência de 13/11/2019.

O que fazer quando sua contribuição do INSS fica abaixo do mínimo?

Quando a sua contribuição do INSS fica abaixo do mínimo, você tem ao menos três opções:

- 1ª saída: complementar as contribuições;

- 2ª saída: agrupar as contribuições; ou

- 3ª saída: utilizar o valor excedente de outras contribuições.

Geralmente, contribuições abaixo do mínimo ocorrem no caso de empregados CLT que saem de seus empregos no início de algum mês.

Nessa hipótese, basta fazer uma contribuição proporcional referente a esse mês em específico.

Nas demais situações, confira o que fazer em cada uma das três saídas abaixo.

1ª saída: complementar as contribuições

A primeira saída que você tem é complementar as contribuições que ficaram abaixo do salário mínimo.

Entretanto, o modo de complementação vai depender da data em que suas contribuições inferiores ao mínimo foram realizadas.

Isso porque a Reforma da Previdência, em vigor desde o dia 13/11/2019, mudou as regras de complementação.

Então, é importante observar se as suas contribuições foram anteriores à Reforma (até 12/11/2019), ou a partir dessa mudança legislativa (de 13/11/2019 em diante).

Contribuições abaixo do mínimo de competências (meses) anteriores a 13/11/2019

Para os segurados facultativos, contribuintes individuais, incluindo os MEIs (Microempreendedores Individuais), o pedido de complementação anterior a 13/11/2019 deve ser feito diretamente ao INSS, por meio de um requerimento específico.

Você pode ligar para a Central Telefônica do Instituto, no número 135, ou agendar um atendimento no site ou aplicativo Meu INSS.

Além disso, é importante destacar que a complementação das suas contribuições anteriores à Reforma pode ser solicitada a qualquer momento.

Em outras palavras, se você tiver, por exemplo, contribuições abaixo do salário mínimo de 2024, pode solicitar a complementação dessas contribuições hoje mesmo.

Da mesma forma, outra oportunidade para solicitar a complementação é quando você fizer seu pedido de aposentadoria.

Assim que a complementação for solicitada, o INSS emitirá uma guia para você pagar o valor adicional.

Atenção! A complementação deve ser paga no mesmo mês em que a guia for gerada.

Portanto, calcule cuidadosamente o valor total a ser pago caso você possua muitos recolhimentos abaixo do salário mínimo.

Lembre-se! Empregados CLT, domésticos e trabalhadores avulsos não precisam efetuar a complementação.

Mesmo que as contribuições desses segurados tenham sido feitas abaixo do mínimo, elas serão consideradas para:

- carência;

- tempo de contribuição;

- manutenção da qualidade de segurado.

Contribuições abaixo do mínimo de competências (meses) posteriores a 13/11/2019

No caso de você ter contribuições abaixo do mínimo, de meses posteriores à Reforma da Previdência de 13/11/2019, essas contribuições não têm mais validade para manter sua qualidade de segurado, somar tempo de contribuição e carência.

O artigo 28 da Portaria 450/2020 do INSS estabelece o seguinte:

“A competência cujo recolhimento seja inferior à contribuição mínima mensal não será computada para nenhum fim, ou seja, para o cálculo do valor do benefício, para a carência, para a manutenção da qualidade de segurado, além do tempo de contribuição”.

Portanto, imagine, por exemplo, que você está desempregado atualmente, e faltam 5 dias para encerrar sua qualidade de segurado.

Se você efetuar uma contribuição abaixo do mínimo dentro desses 5 dias, você perderá sua qualidade de segurado, pois esse tipo de recolhimento não a mantém.

Ou uma situação ainda pior!

Suponha que você está próximo de se aposentar e acredita possuir 20 anos de tempo de contribuição para se aposentar com base nas novas regras da Reforma.

Mas, na verdade, você tem apenas 9 recolhimentos após 13/11/2019, e todos eles são inferiores ao salário mínimo.

Nessa situação, você não poderá se aposentar, pois essas suas contribuições não são contabilizadas para o tempo de contribuição.

A partir da vigência da Reforma da Previdência, somente as contribuições que tiverem como base o valor do salário mínimo (ou superior) são consideradas válidas.

Isso se aplica a todos os tipos de segurados.

Inclusive, aos empregados CLT, domésticos e avulsos, que antes da Reforma tinham alguma vantagem quando faziam contribuições abaixo do mínimo.

2ª saída: agrupar as contribuições

Nesta segunda saída, você tem a opção de agrupar contribuições.

Por exemplo, caso a sua contribuição de um determinado mês tenha sido menor que um salário mínimo, você pode agrupar / somar essa contribuição com a de outro mês que também tenha sido inferior ao mínimo.

No final das contas, esse agrupamento fará com que suas contribuições abaixo do mínimo se transformem no valor esperado, dentro do mínimo exigido pelo INSS.

Entenda! Para solicitar a soma de contribuições, abra um requerimento no INSS:

- na Central Telefônica 135;

- através de um agendamento no site ou aplicativo Meu INSS, ou;

- no momento em que você for solicitar sua aposentadoria.

3ª saída: utilizar o valor excedente de outras contribuições

Por fim, a terceira saída é utilizar os valores excedentes de recolhimentos anteriores, superiores ao valor do salário mínimo, e somá-los às contribuições inferiores ao mínimo.

Para você entender melhor, suponha que o valor do seu salário referente a fevereiro de 2024 tenha sido de R$ 2.000,00.

Já em junho de 2024, imagine que a sua contribuição tenha incidido sobre R$ 1.000,00.

Neste caso, portanto, você pode utilizar a competência de fevereiro para completar a competência de junho de 2024. Siga o passo a passo:

- pegue R$ 412,00 da competência de fevereiro;

- o valor base de fevereiro passará a ser de R$ 1.588,00:

- (R$ 2.000,00 – R$ 412,00).

- transfira os R$ 412,00 excedentes de fevereiro para o mês de junho;

- o valor de junho ficará exatamente em R$ 1.412,00:

- (R$ 1.000,00 + R$ 412,00).

Lembre-se! O salário mínimo de 2024 é exatamente de R$ 1.412,00.

A vantagem é que você não precisará gastar dinheiro para fazer a complementação, porque o valor utilizado para isso será o de meses que excederem o salário mínimo.

Já a desvantagem é que o valor base das suas contribuições vai reduzir.

E, na prática, isso pode fazer com que sua aposentadoria diminua.

A partir da Reforma, o cálculo de benefício considera a média de todos os seus salários de contribuição.

Entenda! Assim como na saída anterior, abra um requerimento no INSS:

- na Central Telefônica 135;

- no site ou aplicativo Meu INSS, ou;

- no momento em que você solicitar sua aposentadoria.

Existe um prazo para utilizar as saídas (1ª, 2ª e 3ª)?

Depende!

Você só pode complementar, agrupar ou utilizar o valor excedente de contribuições que dizem respeito ao mesmo ano.

Por exemplo, o agrupamento de contribuições referentes aos meses de 2024 só pode ser feito se você somar as contribuições abaixo do mínimo que também são de 2024.

Caso você queira agrupar contribuições de 2022 ou 2023, com contribuições de 2024, isso não será possível.

Boa notícia para os dependentes do segurado falecido

Se você é dependente de um segurado que faleceu, a boa notícia é que você pode complementar as contribuições abaixo do mínimo desse segurado.

O objetivo é que o seu direito à pensão por morte seja reconhecido.

Atenção! A complementação das contribuições inferiores ao mínimo, referentes ao segurado falecido, deve ser feita até o dia 15 de janeiro do ano seguinte ao falecimento desse segurado do qual você é dependente.

Se o prazo passar, você não terá mais a possibilidade de complementar esses recolhimentos abaixo do mínimo.

Perguntas frequentes sobre contribuição do INSS abaixo do mínimo

Confira as respostas de seis perguntas frequentes sobre contribuições do INSS abaixo do mínimo. São as respostas de algumas perguntas que nossos clientes mais têm dúvidas.

Qual valor mais baixo para pagar INSS?

O valor mais baixo para pagar o INSS é sobre o salário mínimo nacional. O salário mínimo nacional foi fixado em R$ 1.412,00 em 2024.

Como pagar a diferença ao INSS para aposentar?

Você tem três opções de como pagar a diferença ao INSS para se aposentar:

- ligando para a Central Telefônica do INSS no número 135;

- no site ou aplicativo Meu INSS; ou

- no momento em que você solicitar sua aposentadoria.

Quem contribui com 20% do salário mínimo se aposenta com quanto?

Como cada contribuinte do INSS tem um histórico previdenciário diferente, não podemos afirmar com quanto alguém que contribui com 20% do salário mínimo vai se aposentar.

Entenda! A contribuição durante toda a vida pelo mínimo, com a alíquota de 5%, 11% ou 20%, pode gerar um benefício equivalente ao mínimo.

Porém, se houver variação nas suas contribuições, também haverá variação no valor do seu benefício previdenciário.

Para saber a resposta dessa pergunta, o mais indicado é conversar com um advogado especialista em direito previdenciário.

Agende uma consulta e, se necessário, solicite que esse profissional avalie o seu caso por meio do serviço chamado plano de aposentadoria.

É possível se aposentar com menos de um salário mínimo?

Não!

Em regra, não é possível se aposentar com menos de um salário mínimo (R$ 1.412,00 em 2024). Mas há exceções.

Quais são os direitos de quem paga 5% do INSS?

Os direitos de quem paga 5% do INSS, como é o caso dos MEIs (Microempreendedores Individuais) e dos facultativos de baixa renda, incluem todos os benefícios previdenciários, exceto as regras de transição das aposentadorias por tempo de contribuição.

Como calcular a complementação de contribuição INSS?

O cálculo da complementação de contribuição ao INSS pode variar dependendo da sua situação específica.

Em geral, você deve determinar a diferença entre o valor que efetivamente contribuiu e o valor mínimo que deveria ter sido pago em cada mês com contribuições abaixo do mínimo.

Feito isso, basta somar as diferenças calculadas.

Importante! O valor mínimo muda anualmente; portanto, antes de efetuar o cálculo da complementação, verifique o salário mínimo vigente.

Conclusão

Complementar contribuições, agrupar contribuições e utilizar o valor excedente de outras contribuições.

Neste artigo, você descobriu que existem pelo menos essas três alternativas para quem tem alguma contribuição do INSS abaixo do mínimo.

Se você é um segurado obrigatório, confira o seu CNIS (Cadastro Nacional de Informações Sociais) com frequência e com bastante atenção.

No CNIS, você vai saber se o seu empregador tem feito os devidos repasses ao INSS, já que a responsabilidade de pagar o INSS, neste caso, não é sua, e sim dele.

Por outro lado, caso você seja um segurado facultativo, a responsabilidade de pagar a previdência social é toda sua.

Então, se for preciso, faça a complementação necessária.

Só tome cuidado para não perder seu tempo de contribuição, sua qualidade de segurado e carência.

A partir da Reforma da Previdência de 13/11/2019, as regras mudaram.

Em caso de dúvida, converse com seu advogado previdenciário.

Gostou do conteúdo? Espero que você tenha feito uma ótima leitura.

E se você conhece alguém que fez contribuições abaixo do mínimo, compartilhe esse texto.

Ajude a evitar que seus amigos e conhecidos percam direitos.

Abraço! Até a próxima.

Compartilhe o conteúdo: