Na lista de benefícios do INSS, a pensão por morte surge em um dos momentos mais difíceis da vida: a perda de um ente querido. Para quem dependia financeiramente daquela pessoa, a pensão é um amparo fundamental.

O que muitos dependentes não sabem, no entanto, é que o recebimento da pensão por morte não impede, necessariamente, o direito a outros benefícios. Como essa renda nem sempre é alta, e muitas vezes precisa ser dividida, a dúvida sobre a acumulação é muito frequente.

Será que é possível receber uma aposentadoria conquistada pelo seu próprio trabalho e, ao mesmo tempo, a pensão por morte deixada por um cônjuge?

Continue a leitura para entender as regras atualizadas, como funcionam os novos cálculos de acumulação e o que mudou com as regras da Previdência.

Conteúdo:

ToggleÉ possível receber aposentadoria e pensão por morte ao mesmo tempo?

Sim, é perfeitamente possível.

A lei brasileira permite que você receba, ao mesmo tempo, uma aposentadoria (conquistada pelo seu próprio trabalho) e uma pensão por morte (deixada por cônjuge ou companheiro(a) falecido).

Não há proibição para acumular esses dois benefícios específicos, pois eles possuem origens diferentes:

- a aposentadoria vem do seu esforço contributivo pessoal ao longo da vida;

- a pensão por morte vem da proteção familiar garantida pela contribuição do familiar falecido.

Quem recebe pensão por morte do marido pode se aposentar?

Com certeza.

O fato de você receber uma pensão por morte deixada pelo seu marido ou esposa não impede que você continue trabalhando, contribuindo para o INSS e buscando a sua própria aposentadoria.

Quando você atingir os requisitos para se aposentar (seja por idade, tempo de contribuição ou regras de transição), poderá solicitar o benefício normalmente.

Qual a diferença entre pensão e aposentadoria?

Sim, é perfeitamente possível receber os dois benefícios, mas para que não reste nenhuma dúvida sobre o seu direito, é fundamental entender que, para o INSS, aposentadoria e pensão por morte são benefícios com naturezas e finalidades completamente distintas.

Eles não são a mesma coisa, e é exatamente por isso que a acumulação é permitida.

A aposentadoria é o seu direito pessoal, a recompensa pelo seu próprio esforço e pelas suas contribuições ao longo de uma vida inteira de trabalho. Ela existe para substituir o seu salário quando você atinge uma certa idade ou tempo de trabalho, ou quando, infelizmente, uma incapacidade te impede de continuar na ativa. O titular desse direito, quem o conquistou, é você.

Já a pensão por morte não é um direito seu pelo seu trabalho, mas sim um benefício derivado do trabalho de outra pessoa: o familiar segurado que faleceu. Ela é um mecanismo de proteção social, criado para amparar financeiramente os dependentes (cônjuge, companheiro(a), filhos) e evitar que a família fique desamparada após a perda do seu provedor. O titular desse direito é o dependente.

Para que as diferenças fiquem ainda mais claras e fáceis de visualizar, organizei os dois conceitos na tabela comparativa abaixo:

| Característica | Aposentadoria | Pensão por Morte |

| Origem do Direito | Contribuições do próprio segurado. | Contribuições do segurado falecido. |

| Titular do Benefício | O próprio trabalhador que se aposenta. | Os dependentes do trabalhador que faleceu. |

| Fato Gerador | Atingir idade/tempo de contribuição ou ficar inválido. | O óbito do segurado. |

| Finalidade | Substituir o salário do trabalhador. | Amparar financeiramente a família do falecido. |

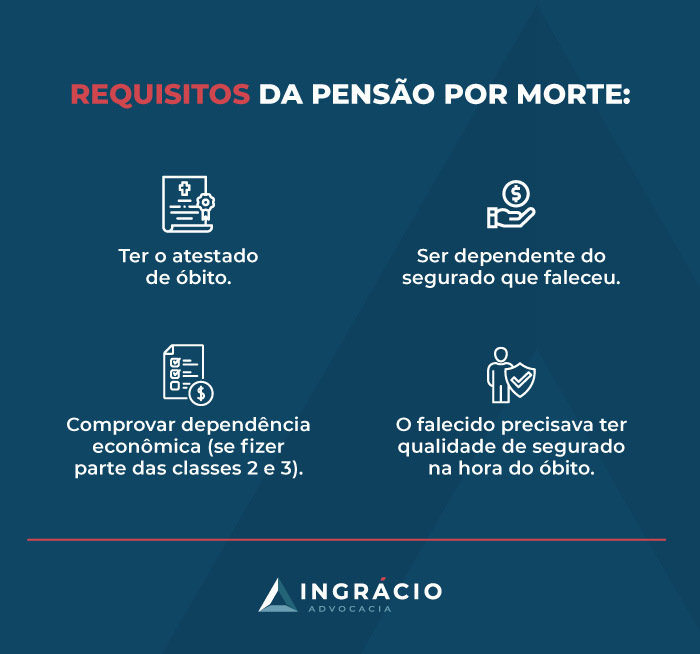

Quais são os requisitos para acumular pensão por morte e aposentadoria?

Para ter direito a receber os dois benefícios ao mesmo tempo, não existe um requisito específico para a acumulação.

A lógica do INSS é simples: você precisa, de forma independente, cumprir todos os requisitos para ter direito à pensão por morte e todos os requisitos para ter direito à sua aposentadoria.

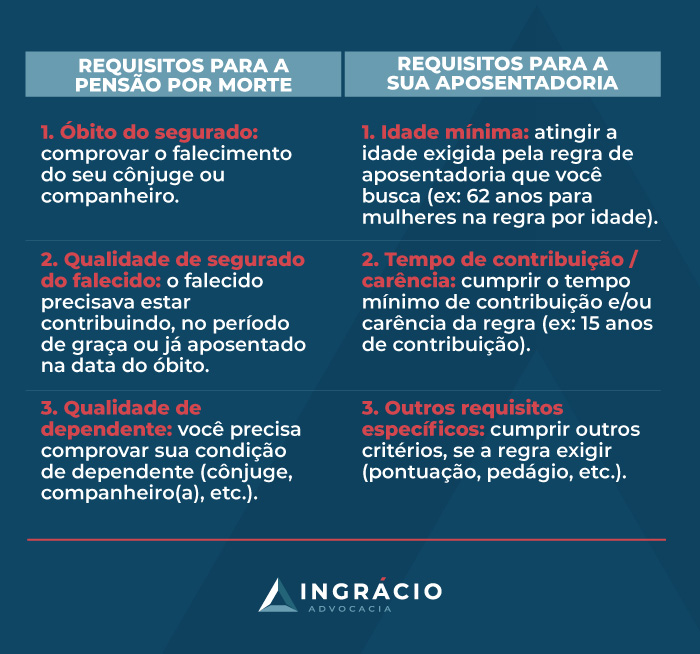

Pense nisso como dois checklists separados. Você precisa dar “check” em todos os itens de ambas as listas. Para facilitar a visualização, organizei os requisitos em uma tabela comparativa:

Somente após validar todos os pontos dos dois lados da tabela é que o direito à acumulação é confirmado.

Exemplo

Vamos imaginar a Maria, que hoje tem 62 anos. Ela foi casada por 30 anos com o João, que infelizmente faleceu em 2023. João era aposentado por tempo de contribuição.

Analisando os requisitos da pensão por morte:

- óbito: Maria tem a certidão de óbito de João (Check ✔️)

- qualidade de segurado: João já era aposentado (Check ✔️)

- qualidade de dependente: Maria era casada com ele, comprovado pela certidão de casamento (Check ✔️)

- conclusão: Maria tem direito à Pensão por Morte e já a recebe.

Agora, vamos olhar para a vida da Maria. Ela trabalhou por 20 anos com carteira assinada e, ao completar 62 anos em 2025, decide pedir a sua própria aposentadoria.

Analisando os requisitos da aposentadoria da Maria:

- idade mínima: ela tem 62 anos, a idade exigida para a aposentadoria por idade da mulher (Check ✔️)

- tempo de contribuição: ela tem 20 anos de contribuição, superando os 15 anos exigidos pela regra (Check ✔️)

- conclusão: Maria também tem direito à aposentadoria por idade.

Como Maria cumpriu os requisitos dos dois benefícios de forma independente, ela terá direito a acumular a pensão por morte do João com a sua recém-concedida aposentadoria por idade.

O INSS, então, aplicará a regra de cálculo para definir o valor final que ela receberá dos dois benefícios somados.

Como calcular a pensão por morte cumulada com aposentadoria?

Desde a Reforma da Previdência (EC 103/2019), a regra de pagamento mudou. Você não recebe mais, obrigatoriamente, o valor integral dos dois benefícios. O INSS aplica uma regra de cálculo proporcional para o benefício de menor valor, que explicaremos detalhadamente a seguir.

Passo 1: entendendo o valor original da pensão

Antes de pensar em acumulação, precisamos saber qual seria o valor “cheio” da pensão por morte. Desde a Reforma, o valor da pensão não é mais, por padrão, 100% do valor que o falecido recebia ou teria direito.

O cálculo agora segue uma regra de cotas, em regra:

- A base é de 50% do valor do benefício do falecido;

- A essa base, somam-se 10% por dependente, até o limite de 100%.

Para que isso fique bem claro, preparei uma tabela que ilustra como o número de dependentes impacta o valor total da pensão:

| Número de dependentes (cônjuge + filhos) | Percentual da pensão | Valor total da pensão (exemplo: benefício do falecido era R$ 3.000) |

| 1 dependente (Ex: apenas o cônjuge) | 60% (50% + 10%) | R$ 1.800,00 |

| 2 dependentes (Ex: cônjuge + 1 filho) | 70% (50% + 20%) | R$ 2.100,00 |

| 3 dependentes (Ex: cônjuge + 2 filhos) | 80% (50% + 30%) | R$ 2.400,00 |

| 4 dependentes (Ex: cônjuge + 3 filhos) | 90% (50% + 40%) | R$ 2.700,00 |

| 5 ou mais dependentes | 100% (limite) | R$ 3.000,00 |

É importante notar que, se houver mais de um dependente, o valor total da pensão apurado na tabela é dividido em partes iguais entre eles.

Outra informação importante que você precisa saber é que se existir um dependente inválido ou com deficiência mental, intelectual, ou grave, a cota da pensão por morte será de 100%, não importando o número de dependentes.

Passo 2: aplicando a regra de acumulação (o “fatiamento”)

Agora que sabemos o valor original da pensão, aplicamos a regra da acumulação. A lei determina que você receberá:

- 100% do benefício de maior valor (o mais vantajoso);

- Um percentual do benefício de menor valor, calculado por faixas.

A tabela de “fatiamento” para o benefício de menor valor, com base no salário mínimo de R$ 1.621,00 em 2026, é a seguinte:

| Valor da parcela do 2º benefício | porcentagem recebida |

| Até 1 salário mínimo (R$ 1.621,00) | 100% (sem redução nesta fatia) |

| De 1 a 2 salários mínimos (R$ 1.621,01 a 3.242,00) | 60% |

| De 2 a 3 salários mínimos (R$ 3.242,01 a R$ 4.863,00) | 40% |

| De 3 a 4 salários mínimos (R$ 4.863,01 a R$ 6.484,00) | 20% |

| Acima de 4 salários mínimos | 10% |

Exemplo:

Para que tudo isso faça sentido, vamos usar o exemplo da Dona Maria.

- Ela já é aposentada e recebe R$ 2.500,00;

- Seu marido, infelizmente, faleceu. Ele teria direito a uma aposentadoria de R$ 3.000,00;

- Dona Maria é a única dependente.

Vamos aplicar os dois passos:

- Cálculo do valor original da pensão: como Dona Maria é a única dependente, a pensão será de 60% da aposentadoria do falecido marido (50% base + 10% da cota dela). Logo, a pensão “cheia” dela é de R$1.800,00 (60% de R$ 3.000,00).

- Aplicação da regra de acumulação: a Dona Maria poderá receber o maior benefício de forma integral, e o menor vai sofrer uma redução.

- Benefício principal (maior): a aposentadoria de R$ 2.500,00. Ela receberá 100% deste valor;

- Benefício secundário (menor): a pensão de R$ 1.800,00. É sobre este valor que aplicaremos o fatiamento:

- Fatia 1: a primeira fatia, até R$ 1.800,00, ela recebe integralmente = R$ 1.621,00.

- Fatia 2: o que sobra da pensão (R$ 1.800,00 – R$ 1.621,00 é R$179,00. Sobre esta fatia, ele recebe 60% – 107,40.

- Valor final da pensão: o valor que Dona Maria efetivamente receberá da pensão é a soma das fatias: R$ 1.621,00 + R$ 107,99 = R$ 1.728,40

Resultado final: a renda mensal total de Dona Maria será de R$ 4.228,40 (R$ 2.500,00 da sua aposentadoria + R$ 1.728,40 da pensão por morte).

Qual benefício não pode cumular com pensão por morte?

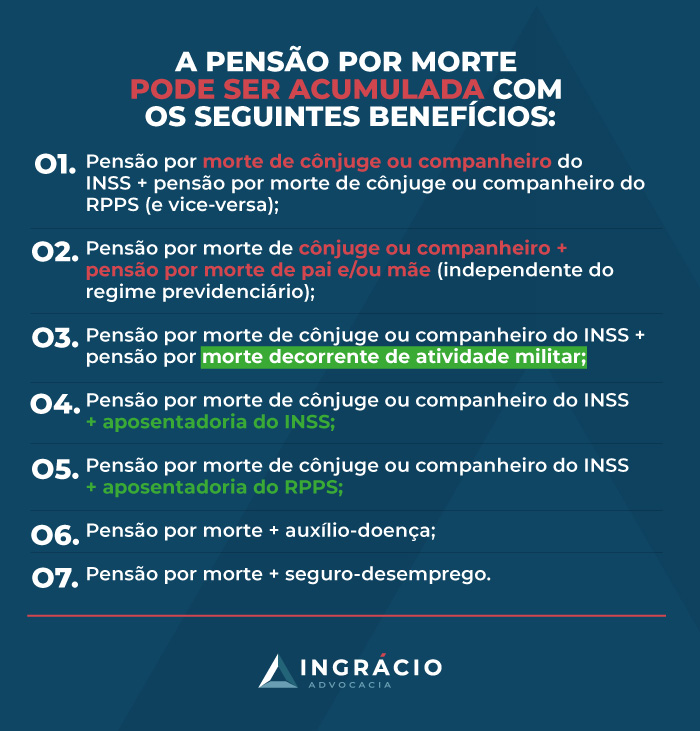

Embora a acumulação com aposentadoria seja permitida, há restrições no INSS.

Você não pode receber pensão por morte junto com:

- Outra pensão por morte de cônjuge/companheiro (do mesmo regime): você não pode receber duas pensões de viuvez do INSS. Se ficar viúvo(a) duas vezes, deve escolher a pensão mais vantajosa;.

- BPC/LOAS (Benefício de Prestação Continuada): o BPC é um benefício assistencial para quem não tem renda. Como a pensão é uma renda, ela cancela o direito ao BPC;

- Auxílio-reclusão: se pago aos dependentes pelo mesmo segurado que originou a pensão.

A boa notícia é que pode acumular com o seguro-desemprego.

O que pode cancelar a pensão por morte cumulada com aposentadoria?

Saiba que existem situações específicas que podem levar ao cancelamento ou à suspensão do benefício, mesmo que você continue recebendo sua aposentadoria. É preciso ficar atento aos seguintes motivos:

Fraude ou irregularidade

Se o INSS, em uma fiscalização futura, descobrir que a documentação apresentada para conseguir a pensão era falsa ou simulada, o benefício é cancelado imediatamente.

Exemplo: Maria apresenta uma declaração de união estável com João que, posteriormente, o INSS descobre ter sido forjada apenas para conseguir o benefício. Ao constatar a fraude, a pensão de Maria é cortada e ela pode ser obrigada a devolver os valores recebidos.

Fim da cota do filho

A pensão para filhos é temporária. Ela cessa automaticamente quando o filho completa 21 anos, a menos que ele seja inválido ou tenha uma deficiência mental, intelectual ou deficiência grave.

Exemplo: Carla recebe uma pensão pela morte do marido, dividida com seu filho Pedro, de 20 anos. No mês em que Pedro completa 21 anos, a parte dele (a cota) da pensão é cancelada. Carla não passa a receber o valor integral; o benefício é recalculado apenas com a sua cota.

Fim da invalidez do dependente

Aqui, a regra é mais complexa e exige muita atenção.

A lei oferece uma proteção especial ao dependente inválido ou com deficiência grave. Diferente dos outros dependentes, a cota da pensão por morte quando existe um dependente inválido é de 100% do valor do benefício, mesmo que ele seja o único dependente. É um amparo adicional em reconhecimento à sua vulnerabilidade.

Contudo, se uma nova perícia do INSS constatar que essa pessoa recuperou sua capacidade para o trabalho, o benefício não é, necessariamente, cortado de imediato. O que acontece é um reajuste da condição, e as consequências dependem de quem é o dependente:

- se o dependente for cônjuge ou companheiro: a pensão não é cancelada, mas o seu valor é recalculado. Ele deixa de receber pela regra especial de 100% e passa a receber pela regra comum (50% + 10% por dependente).

- se o dependente for filho maior de 21 anos: neste caso, como ele só mantinha o direito à pensão por ser inválido, ao recuperar a capacidade, o benefício é cancelado.

Morte do pensionista

A pensão por morte é um direito pessoal e intransferível. Quando o pensionista (a pessoa que recebe o benefício) falece, o direito à pensão se extingue com ele.Exemplo: Joana recebia pensão pela morte de seu marido. Ao falecer, seus filhos maiores de idade não têm o direito de “herdar” a pensão da mãe. O benefício simplesmente deixa de existir.

Conclusão

Acumular pensão por morte e aposentadoria é um direito garantido, mas as regras de cálculo exigem atenção redobrada.

Ao longo desta conversa, nós vimos que o seu direito à acumulação depende do cumprimento dos requisitos individuais de cada benefício.

Você aprendeu a nova e complexa regra de cálculo que mantém o benefício maior integral e aplica um “fatiamento” no de menor valor, e descobriu quais são os poucos benefícios que realmente não podem ser acumulados.

Além disso, agora você está ciente das situações que podem levar ao cancelamento da sua pensão, garantindo que você proteja seu direito a longo prazo.

A verdade que praticamos aqui na Ingrácio é esta: entender que você tem o direito de acumular é o primeiro passo.

O segundo, e mais desafiador, é garantir que o INSS calcule corretamente o valor que você vai receber. Os erros no cálculo de acumulação são frequentes e podem custar caro, diminuindo sua renda mensal por anos.

Em caso de dúvidas, entre em contato com um advogado previdenciário agora mesmo.

Perguntas frequentes sobre pensão por morte e aposentadoria

Recebo pensão por morte posso me aposentar por invalidez?

Sim. A acumulação de pensão por morte com Aposentadoria por Invalidez é permitida, seguindo as mesmas regras de redução do benefício de menor valor.

Pode acumular pensão por morte e aposentadoria rural?

Sim. O trabalhador rural também tem direito à acumulação. Se ambos os benefícios forem de um salário mínimo (o que é comum no rural), você receberá os dois integralmente, sem redução.

Sou pensionista, posso me aposentar por idade?

Sim. Ser pensionista não tira seu direito de contribuir e buscar sua própria aposentadoria por idade. Quando completar a idade e a carência, poderá receber os dois benefícios.

Sou aposentada e fiquei viúva. Tenho direito a pensão?

Sim. Você terá direito à pensão por morte do seu marido, acumulando com sua aposentadoria já existente. Haverá apenas o ajuste de valor no benefício menor, conforme a regra de cálculo, se ele for superior ao salário mínimo.

Viúva pode acumular duas pensões por morte?

Depende. Se forem duas pensões do INSS (de dois maridos diferentes), não pode. Deve escolher a melhor. Porém, se for uma pensão do INSS e outra de um Regime Próprio (militar ou servidor público estatutário), ou uma pensão de cônjuge e outra de filho, a acumulação é permitida.

Se eu casar de novo, perco a pensão por morte?

O seu direito à pensão deixada pelo seu falecido cônjuge ou companheiro permanecerá intacto