Se você trabalha por conta própria, ou seja, exerce uma atividade remunerada sem subordinação a um empregador, muito provavelmente é autônomo.

Neste caso, pagar INSS sozinho pode parecer um verdadeiro quebra-cabeça se você não compreender o significado de cada plano de contribuição, valor e alíquota.

É por isso que vou explicar as diferentes maneiras que um autônomo tem de contribuir para o INSS, já que para eles existem três alíquotas de contribuição: 5%, 11%, e 20%.

Quer saber quanto um autônomo paga de INSS? Faça a leitura completa deste artigo.

Conteúdo:

ToggleQuanto um autônomo paga de INSS por mês?

Por mês, um autônomo paga de INSS um valor que varia conforme a alíquota escolhida:

- 20% (plano normal): sobre um valor entre o salário mínimo e o teto do INSS:

- Sobre o salário mínimo em 2025: R$303,60;

- Sobre o teto do INSS em 2025: R$1.631,48.

- 11% (plano simplificado): sobre o salário mínimo:

- Sobre o salário mínimo em 2025: R$166,98.

- 5% (baixa renda e MEI): sobre o salário mínimo:

- Sobre o salário mínimo em 2025: R$75,90.

No caso da alíquota de 5% (que é sobre o salário mínimo), ela só é permitida para o autônomo que atua como MEI (Microempreendedor Individual).

Já os segurados facultativos de baixa renda também podem contribuir com a alíquota de 5%, mas, diferente dos autônomos e MEIs, eles não são segurados obrigatórios e podem optar por contribuir ou não.

Aliás, é importante destacar: enquanto autônomos e MEIs são segurados obrigatórios e precisam pagar INSS, os facultativos não têm essa obrigação e podem escolher contribuir.

No próximo tópico, você vai entender com qual valor deve pagar de INSS e por meio de qual plano de contribuição, já que existem três opções disponíveis.

Tipos de contribuição do INSS para autônomos

Existem três tipos de contribuições do INSS para autônomos.

Enquanto as contribuições pelo plano normal (20%) e simplificado (11%) são para contribuintes individuais, a contribuição com a menor alíquota (5%) serve para os MEIs (Microempreendedores Individuais), que também são uma modalidade de autônomo.

- Plano normal (20%): contribuinte individual (autônomo);

- Plano simplificado (11%): contribuinte individual (autônomo);

- Baixa renda e MEI (5%): MEI (autônomo).

Atenção: diferentemente dos autônomos, que são segurados obrigatórios, os segurados facultativos, que não são segurados obrigatórios, podem pagar INSS com qualquer alíquota.

Mas a alíquota de 5% só será possível para os segurados facultativos de baixa renda e para os Microempreendedores Individuais.

Plano normal (20%)

A contribuição pelo plano normal (20%) pode ser sobre qualquer valor entre o salário mínimo (R$1.518,00 em 2025) e o teto do INSS (R$8.157,41 em 2025).

- Valor sobre o salário mínimo em 2025: R$303,60;

- Valor sobre o teto do INSS em 2025: R$1.631,48.

Confira a tabela com os códigos do INSS para quem contribui com a alíquota de 20%.

| Código | Contribuinte | Frequência |

| 1007 | Contribuinte individual | Mensal |

| 1104 | Contribuinte individual | Trimestral |

| 1406 | Segurado facultativo | Mensal |

| 1457 | Segurado facultativo | Trimestral |

Saiba: pagar INSS pelo plano normal (20%) pode garantir tanto as aposentadorias por tempo de contribuição quanto a aposentadoria por idade.

Mas, como contribuinte individual (autônomo), é importante ficar atento a três pontos:

- Para quem o serviço é prestado: o autônomo que trabalha para pessoa jurídica não é responsável pelo pagamento do INSS. Nesse caso, a responsabilidade é da própria pessoa jurídica, que deve recolher 11% sobre a remuneração do autônomo;

- Se a remuneração do mês for inferior ao salário mínimo: para que a contribuição seja considerada para a aposentadoria, o autônomo precisa complementar o valor até atingir a contribuição mínima de um salário;

- Se a remuneração do mês for superior ao teto do INSS: quando o autônomo tem várias fontes de renda (por exemplo, presta serviços para mais de uma pessoa jurídica), as contribuições podem ultrapassar o teto. Nessa situação, o valor excedente pode ser restituído pela Receita Federal.

Plano simplificado (11%)

A contribuição pelo plano simplificado (11%) pode ser sobre o salário mínimo (R$1.518,00 em 2025) para autônomo que não presta serviço para pessoa jurídica.

- Valor sobre o salário mínimo em 2025: R$166,98.

Atenção: o autônomo que presta serviço para pessoa jurídica também paga INSS com 11%, mas daí a responsabilidade do pagamento é da pessoa jurídica e não do autônomo.

Confira a tabela com os códigos do INSS para quem contribui com a alíquota de 11%.

| Código | Contribuinte | Frequência |

| 1163 | Contribuinte individual | Mensal |

| 1180 | Contribuinte individual | Trimestral |

| 1473 | Segurado facultativo | Mensal |

| 1490 | Segurado facultativo | Trimestral |

Saiba: pagar INSS pelo plano simplificado (11%) pode garantir a aposentadoria por idade.

As aposentadorias por tempo de contribuição e a CTC (Certidão de Tempo de Contribuição) são excluídas do plano simplificado (11%).

E se após pagar INSS com a alíquota de 11% você quiser se aposentar por tempo de contribuição, isso só será possível mediante a complementação das contribuições.

Ou seja, será necessário pagar mais 9% sobre os valores já contribuídos, para atingir a alíquota de 20%.

Além disso, as guias de pagamento que você precisará emitir para fazer a complementação serão acrescidas de juros e multa.

Baixa renda e MEI (5%)

A contribuição com 5% para o MEI (e também para o segurado facultativo de baixa renda) pode ser sobre o salário mínimo (R$1.518,00 em 2025).

- Valor sobre o salário mínimo em 2025: R$75,90.

A contribuição do MEI, diferentemente da dos contribuintes individuais (que pagam INSS por GPS), deve ser feita pelo DAS (Documento de Arrecadação do Simples Nacional).

No DAS, o MEI terá que pagar suas contribuições e também os tributos correspondentes à atividade que exerce:

- ISS (Imposto sobre Serviços); e/ou

- ICMS (Imposto sobre Circulação de Mercadorias e Serviços).

Saiba: pagar INSS como MEI (5%) vai garantir a aposentadoria por idade.

As aposentadorias por tempo de contribuição e a CTC não são possíveis para quem paga a Previdência Social com a alíquota de 5%.

Caso o MEI queira complementar suas contribuições de 5% com mais 15% sobre o salário mínimo, para atingir 20% e ter direito às aposentadorias por tempo de contribuição e à CTC, é possível:

- Valor da complementação do MEI sobre o salário mínimo em 2025: R$227,70.

Confira a tabela com o código do INSS para o MEI complementar suas contribuições.

| Código | Contribuinte | Frequência |

| 1910 | MEI – complementação | Mensal |

Já no caso do segurado facultativo, apesar de ele não ser considerado um autônomo como o MEI, vale você saber os requisitos que definem um facultativo de baixa renda:

- Ser membro de família inscrita no CadÚnico (Cadastro Único para Programas Sociais do Governo Federal);

- Não exercer nenhuma atividade remunerada;

- Se dedicar apenas ao trabalho doméstico de sua própria casa;

- Fazer parte de uma família cuja renda total seja de, no máximo, até dois salários mínimos (R$3.036,00 em 2025).

Confira a tabela com os códigos do INSS para o facultativo que contribui com a alíquota de 5%:

| Código | Contribuinte | Frequência |

| 1929 | Facultativo baixa renda | Mensal |

| 1937 | Facultativo baixa renda | Trimestral |

É melhor fazer o pagamento mensal ou trimestral?

Não há como afirmar se é melhor fazer o pagamento mensal ou trimestral. Tudo vai depender da realidade de cada segurado.

Na prática, a diferença entre pagar INSS de forma mensal ou trimestral está na frequência e na quantidade de pagamentos.

Enquanto o pagamento mensal é feito mês a mês (em 12x), o trimestral é realizado a cada três meses, conforme os quatro trimestres civis (em 4x).

Nesses casos, a soma das contribuições será a mesma, mesmo que a periodicidade seja diferente.

Por exemplo, com a alíquota de 20% sobre o salário mínimo (R$1.518,00) na modalidade mensal, o valor da contribuição será de R$303,60 por mês, totalizando R$3.643,20 ao longo dos 12 meses de 2025.

Já no pagamento trimestral com a mesma alíquota, o valor será de R$910,80 a cada trimestre, também equivalente a R$3.643,20 se somados os quatro trimestres de 2025.

Se você optar pelo pagamento mensal, terá que efetuar 12 contribuições por ano. Confira a tabela abaixo:

| Sequência | Competência/mês | Pagamento mensal |

| 1) | Janeiro | Paga até 15 de fevereiro |

| 2) | Fevereiro | Paga até 15 de março |

| 3) | Março | Paga até 15 de abril |

| 4) | Abril | Paga até 15 de maio |

| 5) | Maio | Paga até 15 de junho |

| 6) | Junho | Paga até 15 de julho |

| 7) | Julho | Paga até 15 de agosto |

| 8) | Agosto | Paga até 15 de setembro |

| 9) | Setembro | Paga até 15 de outubro |

| 10) | Outubro | Paga até 15 de novembro |

| 11) | Novembro | Paga até 15 de dezembro |

| 12) | Dezembro | Paga até 15 de janeiro |

Por outro lado, se escolher a modalidade trimestral, fará apenas quatro contribuições ao ano.

Mas vale destacar que, em cada contribuição trimestral, será necessário pagar três meses de uma só vez. Veja a tabela abaixo:

| Sequência | Competências/meses | Pagamento trimestral |

| 1) | Janeiro / Fevereiro / Março | Deve ser feito até 15 de abril |

| 2) | Abril / Maio / Junho | Deve ser feito até 15 de julho |

| 3) | Julho / Agosto / Setembro | Deve ser feito até 15 de outubro |

| 4) | Outubro / Novembro / Dezembro | Deve ser feito até 15 de janeiro |

Atenção: quando o dia 15 cair em um final de semana ou feriado nacional, o vencimento da guia será no primeiro dia útil subsequente.

Além disso, observe alguns pontos importantes ao preencher sua GPS (Guia da Previdência Social):

- Insira o código mensal ou trimestral correto;

- Indique a competência/mês ou as competências/meses exatas;

- No caso do pagamento trimestral, o valor da contribuição deve corresponder a três meses (lembrando que essa modalidade só é possível para quem contribui sobre o salário mínimo).

Em caso de dúvidas para preencher sua GPS, solicite o auxílio de um advogado previdenciário.

Atenção: é preferível que suas contribuições sejam feitas com base em um planejamento previdenciário elaborado por um advogado especialista.

Como pagar INSS como autônomo?

Para pagar INSS como autônomo, faço o seguinte:

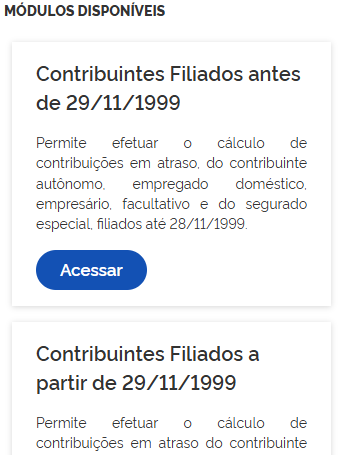

- Acesse o SAL (Sistema de Acréscimos Legal), que é um site da Receita Federal;

- Escolha um dos módulos disponíveis e clique em “Acessar”:

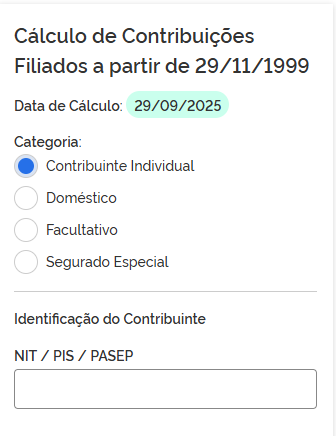

- Selecione a categoria “Contribuinte Individual”, insira o número do seu NIT/PIS/PASEP, marque o quadradinho ao lado de “Não sou um robô” e clique em “Consultar”:

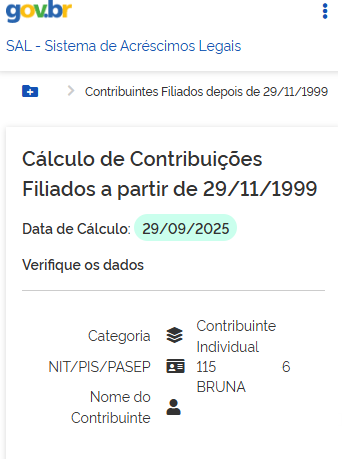

- Verifique seus dados e clique em “Confirmar”:

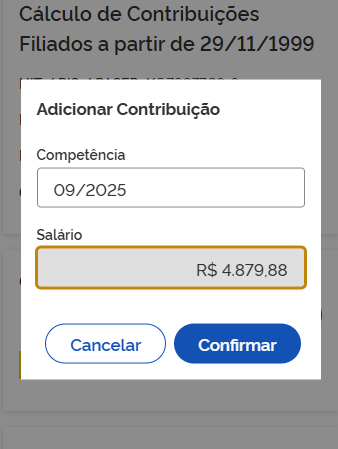

- Clique onde diz “Adicionar”, adicione a competência/mês que você quer pagar e o salário de contribuição, que se for pelo plano normal (20%) pode ser qualquer valor entre o salário mínimo e o teto do INSS:

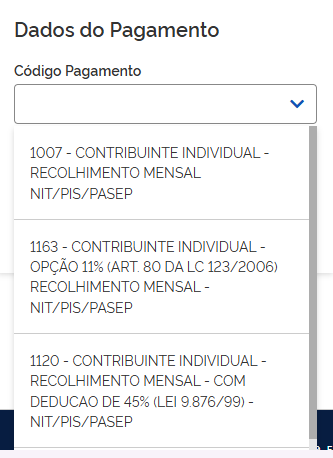

- Nos “Dados do Pagamento” selecione o “Código de Pagamento”. Se você for pagar INSS pelo plano normal (20%) mensal, o código é o 1007:

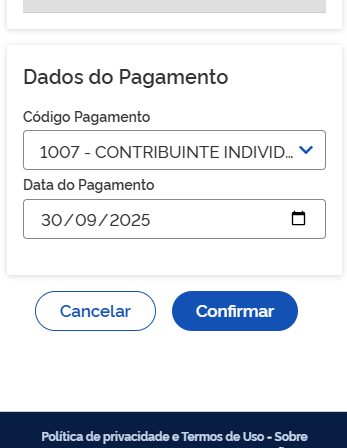

- Na sequência, escolha a data de pagamento. Se você quer pagar a competência/mês de setembro, e está emitindo sua GPS no dia 29/09, a data pode ser 30/09/2025. Depois, clique em “Confirmar”:

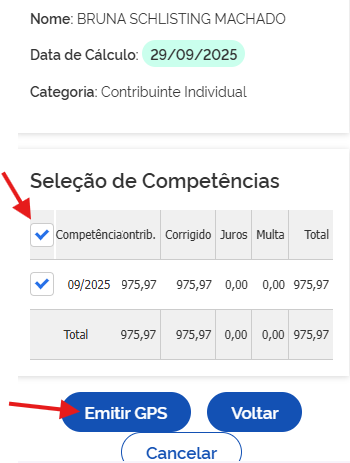

- Verifique se o valor está correto, selecione a competência que você quer pagar e clique em “Emitir GPS”. Neste caso, o valor será de R$975,97, o equivalente a 20% de R$4879,88:

- Por fim, depois que você emitir sua GPS, poderá pagá-la da seguinte forma:

- Lotérica;

- Agência do seu banco;

- Aplicativo do seu banco; ou

- Internet banking.

Lembre-se: se você selecionou a competência/mês de setembro, o pagamento da sua guia pode ser efetuado até o dia 15/10.

Se tiver dúvidas de como preencher e emitir suas GPSs, converse com um advogado especialista em direito previdenciário.

Quem paga INSS como autônomo tem direito a quê?

Quem paga INSS como autônomo pode ter direito a uma série de benefícios:

- Aposentadorias;

- Pensão por morte;

- Auxílio-doença;

- Auxílio-reclusão;

- Salário-maternidade;

- Reabilitação profissional.

Aposentadorias

Quem paga INSS como autônomo, com as alíquotas de 5% ou 11% (plano do MEI ou plano simplificado), pode ter direito à:

- Aposentadoria por idade;

- Aposentadoria por invalidez (incapacidade permanente).

Já quem paga INSS como autônomo, com a alíquota de 20% (plano normal), pode ter direito a mais tipos de aposentadoria:

- Aposentadoria por idade;

- Aposentadoria por invalidez (incapacidade permanente);

- Aposentadoria por tempo de contribuição (direito adquirido);

- Regra de transição por idade mínima progressiva;

- Regra de transição por pontos;

- Regra de transição do pedágio de 50%;

- Regra de transição do pedágio de 100%.

Pensão por morte

Se o autônomo que paga INSS falecer, seus dependentes podem ter direito à pensão por morte.

Ou seja, contribuir para o INSS não é apenas pensar em si mesmo, mas também na família.

A pensão por morte garante uma renda para os dependentes, que muitas vezes estão em luto e sem condições de se manter sozinhos.

Em muitos casos, o autônomo é o principal responsável pelo sustento da casa.

Auxílio-doença

O autônomo que paga INSS e fica temporariamente incapacitado para trabalhar por mais de 15 dias seguidos ou por mais de 15 dias dentro de um período de 60 dias pode ter direito ao auxílio-doença (benefício por incapacidade temporária).

Esse auxílio serve para cobrir os gastos do autônomo enquanto ele não pode trabalhar, seja por doença, seja por acidente (como quebrar um braço ou uma perna).

Requisitos para receber o auxílio-doença:

- Incapacidade por mais de 15 dias; ou

- Afastamentos superiores a 15 dias dentro de 60 dias;

- Comprovar a incapacidade com laudos, exames e documentos médicos;

- Se necessário, enviar atestados pelo sistema Atestmed do INSS;

- Quando exigido, passar por perícia médica no INSS;

- Não estar recebendo auxílio-acidente (se estiver, ele será cancelado);

- Ter qualidade de segurado (estar pagando INSS ou no período de graça);

- Ter pelo menos 12 meses de contribuição, salvo nos casos de:

- Doenças graves previstas em lei;

- Acidentes de qualquer natureza;

- Doenças relacionadas ao trabalho.

Auxílio-reclusão

O auxílio-reclusão é pago aos familiares do contribuinte individual (autônomo) ou MEI que dependem economicamente do segurado que foi preso.

Para ter direito ao auxílio-reclusão, é necessário comprovar os requisitos abaixo:

- Prisão do segurado;

- Qualidade de segurado;

- Existência de dependentes;

- O preso deve ser de baixa renda;

- O segurado não pode estar recebendo: aposentadoria, auxílio-doença, pensão por morte, salário-maternidade ou abono de permanência em serviço;

- Ter pelo menos 24 meses de contribuição para prisões ocorridas a partir de 18/06/2019 (não há carência para prisões anteriores a essa data).

Salário-maternidade

A autônoma pode ter direito ao salário-maternidade em casos de:

- Gravidez;

- Adoção;

- Recuperação após aborto espontâneo (não criminoso).

Esse benefício ajuda nas despesas com o bebê, como amamentação, fraldas, roupas e outros cuidados.

Desde 05/04/2024, basta ter feito uma única contribuição ao INSS para ter direito ao salário-maternidade.

Reabilitação profissional

A reabilitação profissional do INSS ajuda segurados que ficaram parcial ou totalmente incapacitados, incluindo autônomos, a retornarem ao mercado de trabalho e à vida social.

Se você é autônomo e recebe auxílio-doença ou aposentadoria por invalidez, pode ter direito ao programa de reabilitação.

O programa oferece acesso a cursos e treinamentos (aprendizagem, profissionalizantes e técnicos).

Além disso, o INSS pode fornecer apoio financeiro, logístico e administrativo para facilitar a participação.

O segurado em reabilitação também pode receber próteses, órteses ou outros recursos de locomoção para conseguir voltar ao trabalho.

É possível pagar INSS como autônomo sem nunca ter contribuído?

Sim, é possível pagar INSS como autônomo sem nunca ter contribuído antes.

Mas, para isso, é necessário exercer algum tipo de atividade remunerada, como eletricista, pintor, manicure ou qualquer outra profissão por conta própria.

Além do mais, você precisará ter um cadastro no INSS (ou no gov.br) e um número de identificação, que pode ser:

- NIT (Número de Identificação do Trabalhador): pode estar na carteira de trabalho, no cadastro do INSS ou no extrato previdenciário (CNIS);

- PIS (Programa de Integração Social): pode ser encontrado no seu extrato CNIS ou obtido pela Central Telefônica do INSS, no número 135;

- PASEP (Programa de Formação do Patrimônio do Servidor Público): se você é servidor público (federal, estadual ou municipal), empregado de empresa pública ou de sociedade de economia mista, pode consultá-lo no site do Banco do Brasil.

Se você já tiver cadastro no INSS (ou no gov.br) e qualquer um desses números, pode pagar INSS como autônomo mesmo que nunca tenha contribuído antes.

Lembre-se: é obrigatório estar exercendo uma atividade remunerada.

O INSS pode solicitar comprovantes de que você realmente trabalhou como autônomo para pessoas físicas ou jurídicas.

Por isso, não gere e nem pague suas GPS (Guias da Previdência Social) sem estar, de fato, atuando como autônomo.

Se você ainda tem dúvidas sobre como contribuir corretamente, procure a orientação de um advogado previdenciário de confiança.

Assim, tanto evitará erros que podem prejudicar seu futuro benefício quanto garantirá que suas contribuições sejam feitas da forma certa.

Um autônomo que parou de contribuir pode voltar a pagar INSS?

Sim, um autônomo que parou de contribuir pode voltar a pagar INSS.

Se este é o seu caso, é importante conversar com um advogado previdenciário antes de retomar seus pagamentos para entender qual é sua situação atual perante a Previdência.

Esse profissional poderá:

- Verificar se você ainda tem qualidade de segurado;

- Confirmar se você realmente se enquadra como autônomo (segurado obrigatório);

- Indicar qual é o melhor plano de contribuição de acordo com seus objetivos;

- Orientar sobre como preencher e emitir as Guias da Previdência Social.

Na prática, a melhor escolha é fazer um planejamento previdenciário.

Aqui na Ingrácio, já atendemos muitos clientes que entraram no site SAL (Sistema de Acréscimos Legais) e geraram guias de contribuição pelo teto do INSS sem saber se isso realmente traria benefícios para a aposentadoria.

Por isso, se você quer voltar a contribuir, em vez de apenas gerar guias e contar com a sorte, invista em um planejamento previdenciário personalizado.

Com ele, você terá segurança na hora de pagar suas contribuições e poderá garantir a melhor aposentadoria possível no futuro.

Perguntas frequentes sobre quanto o autônomo e o segurado facultativo pagam de INSS

Confira as respostas de algumas perguntas frequentes sobre quanto o autônomo e o segurado facultativo pagam de INSS.

1) Quanto devo pagar de INSS para receber 1 salário de aposentadoria?

Para receber um salário mínimo de aposentadoria, basta pagar INSS como autônomo (se for o seu caso), com o valor de 11% sobre o salário mínimo vigente. Quem contribui sobre o salário mínimo tende a receber um único salário mínimo de aposentadoria.

2) É possível pagar INSS por conta própria?

Sim! É possível pagar INSS por conta própria como contribuinte individual (autônomo), como MEI (Microempreendedor Individual) ou como segurado facultativo.

3) Como pagar INSS desempregado?

É possível pagar INSS mesmo desempregado (como segurado facultativo), utilizando, por exemplo, os códigos:

- 1473 (11%, mensal);

- 1490 (11%, trimestral);

- 1406 (20%, mensal);

- 1457 (20%, trimestral).

4) Qual o valor do INSS para pagar o carnê 1406?

O valor do INSS para pagar o carnê ou Guia da Previdência Social com o código 1406, de pagamento mensal para o segurado facultativo, é de 20% sobre qualquer valor entre o salário mínimo (R$1.518,00 em 2025) e o teto do INSS (R$8.157,41 em 2025).

5) Qual o valor do INSS para o carnê 1163?

O valor do INSS para o carnê ou Guia da Previdência Social com o código 1163, de pagamento mensal para o contribuinte individual (autônomo), é de R$166,98 (11% de R$1.518,00, que é o salário mínimo em 2025).

6) Qual a diferença de pagar 11% ou 20% do INSS?

A diferença de pagar 11% ou 20% do INSS é que, com 11%, a contribuição é feita apenas sobre o salário mínimo, enquanto, com 20%, é possível contribuir sobre qualquer valor entre o salário mínimo e o teto do INSS.

Além disso, quem paga 11% do INSS não tem direito às aposentadorias por tempo de contribuição nem à CTC (Certidão de Tempo de Contribuição).

7) Pode pagar o carnê do INSS tudo de uma vez?

Não! Não é possível pagar o carnê do INSS ou as Guias da Previdência Social todas de uma vez, para adiantar contribuições futuras.

As contribuições devem ser feitas mensal ou trimestralmente, referentes a um mês ou trimestre específico.

No entanto, há casos em que é possível pagar contribuições em atraso.

Conclusão

Se você chegou até aqui, certamente percebeu que ser autônomo vai muito além de trabalhar por conta própria.

Na maioria das vezes, também significa assumir a responsabilidade de gerenciar as próprias contribuições previdenciárias.

Para isso, existem três planos de contribuição disponíveis: 20%, 11% ou 5% (para o MEI). Cada um deles com regras e impactos diferentes na sua aposentadoria.

Neste artigo, portanto, você percebeu que não basta apenas contribuir.

Escolher o plano errado ou preencher a guia de forma incorreta pode comprometer não só o seu futuro, mas também o da sua família.

Por isso, contar com a orientação de um advogado previdenciário faz toda a diferença.

Com a ajuda de um especialista, você garante que suas contribuições estejam corretas, evita prejuízos e pode conquistar uma aposentadoria com tranquilidade e segurança.

Se você é autônomo e quer ter a certeza de que está no caminho certo, fale com um profissional de confiança.

Achou este conteúdo útil? Compartilhe com outros autônomos que você conhece.

Vamos juntos planejar o seu futuro e conquistar a aposentadoria que você merece.